こんにちは。

kohei(@kohei_log)です。

今回はお金の話です。

30代に入ると色々なライフイベントが発生していると思います。

結婚、出産、マイホーム購入など人生に関わってくるものも多いですね。

そして将来に向けてお金を貯めることも20代の時よりも考えるようになりました。

まだまだ先でもありますが、老後というものもぼんやりとですが視野に入ってはきています。

将来のことは分かりませんが、今のうちに資産運用をして備えておくことは決して損ではないですよね。

今の時代ではお金に働いてもらうというのは富裕層だけではなく、一般人でもしておくべき行動でもあると思います。

そんな資産運用で僕が一番最初に行ったのがつみたてNISAです。

投資信託をする上で一番僕がオススメできる運用方法であります。

投資というとお金がなくなるというリスクもあるので、なかなか踏み出せない人も多いですよね。

僕も心配性なのでその考えがあったのですが、リスクを踏まえてでも今のうちにしておくことをオススメします。

今回はつみたてNISAで投資信託をしている僕が、疑問点や不安な点を取り除けるように書いていこうと思います。

つみたてNISAを始めたきっかけ

現代は将来について不安なことだらけではありませんか?

終身雇用の崩壊、年功序列でなく実力主義、年金問題など一昔のモデルは終わりかけていると思います。

今のままいけば、両親がしてくれた生活はできないのは明確ですし、自分である程度備えておくことは必要ですよね。

老後2000万問題も出てきてますし、今のうちから資産運用というものに取り組まなければいけないと強く思います。

つまりリスクをとってでも行動しないと生きていけないと感じたのです。

そんな中色々調べた結果行き着いたのが、つみたてNISAでした。

つみたてNISAとは?

つみたてNISAは、2018年から開始された長期・積立・分散投資を支援するための非課税制度のことです。

投資で得られた売却益・分配金などには通常税金が発生します。

しかし、つみたてNISAなら運用期間中のものには非課税とされます。

2014年にNISAというものが始まったのですが、非課税制度が5年と短いこともあり、長期投資に向いていません。

長期・積立・分散という原則を守れば投資のリスク・利益も上がることも期待できるのが投資の世界では王道のスタイルでもあります。

一般の方に安全・安心して資産形成を作ってもらうための後押しとして導入されたのがつみたてNISAだと言えます。

つみたてNISAのメリット

つみたてNISAのメリットは以下のことが挙げられます。

・20年間非課税

・少額からスタートできる

・購入商品は金融庁の条件をクリアした人のみ

これらのメリットについて解説していきますね。

20年間非課税

少し触れましたが、つみたてNISAは売却益・分配金が非課税となります。

通常これらは約20%との税金が発生します。

例えば、100万円の利益を出しても、税金で20万円が取られてしまい、80万円が手に入るということになります。

20%は大きいですよね。

つみたてNISAであれば運用期間中の利益は非課税なので、資産を通常より積み上げることができます。

少額からスタートできる

つみたてNISAは少額からスタートすることが可能です。

僕が使っている楽天証券であれば、100円からスタートできることもできます。

通常株に投資しようとすると、1株から購入することができず、100株から購入することが基本となっています。

例えば、ディズニーランドでお馴染みのオリエンタルランド。

オリエンタルランドはこの記事を執筆現在では、1株16,000円となっています。(コロナの影響で安くなっていますね)

これを100株購入するとなると、

16,000円 × 100株 = 1,600,000円

160万円と大金が必要となりますね。

100円からとまとまった金額がなくてもスタートできるというのは大きな利点となると思います。

(最近では1株からスタートできるネオモバなどのサービスもありますが、ここでは割愛しますね)

購入商品は金融庁の条件をクリアした人のみ

不安症の僕が安心できる要素として、つみたてNISAの商品は金融庁がチェックしてくれているという点です。

投資信託などの商品は高い手数料などを取られる「金融機関が儲ける為にある商品」が存在します。

高い手数料があると、どれだけ運用してもまったく利益が上がらないといった結果が生じてしまいます。

しかし、つみたてNISAは金融庁のしっかりとした基準を通ったものしか購入することができません。

投資信託は現在6,000本ほど存在しますが、つみたてNISAの商品はわずか167本しかありません。

これは、長期的にこれらの商品で運用していけば、過去のデータから見ても損になる確率は極めて低いという背景もあります。

投資に絶対はないのですが、長期・積立・分散のルールを守っていればリスクはかなり減らせるということですね。

投資信託をもっと深掘りするよ!

僕は少しでもリスクは取りなくない人間です。

せっかく貯めたお金が減っていくのって嫌ですよね。

株で大損というニュースも入ってくるものですから、なかなか踏み出せない気持ちも分かります。

しかし、やらないリスクも大きいですし(今から資産を作っておかないと将来的に困るのは目に見えているので)、比較的安定している方法を僕は選択しました。

つみたてNISAを使って、長期・積立・分散を意識して投資信託を行っていくということです。

メリットでもつみたてNISAについて触れましたが、ここではプラスアルファの部分を書いていきます。

投資信託とは?

まず先ほどから何度も出てきている投資信託です。

投資信託とは、投資したい人からお金を集めて、プロがそのお金を運用してくれるパッケージ商品のようなものです。

投資信託の商品によって、株や債券、不動産などをひとつにまとめて販売してくれます。

例えば投資信託でアメリカ株のものを買うとしましょう。

この投資信託を買えば、アップルやアマゾン、フェイスブック、Googleなどで構成された詰め合わせパックを購入することができます。

これは高配当株などの企業分析をする必要がないので(プロが選定してくれるので)とても簡単ですね。

ちなみに僕は、全部株の投資信託を買い続けており、「先進国」「新興国」「日本」の3種類を購入しています。

ずっとつみたて続けるドルコスト平均法で積立を続ける

投資信託で損をしない方法として、ずっと積立続けるということが重要です。

この考えはドルコスト平均法というものがあります。

ドルコスト平均法とは、毎月一定の金額をずっと購入し続ける方法です。

株価が上がっても下がっても、ずっと定期的に購入し続けるということです。

これは長期的な投資信託には有効な方法です。

ずっと定額なので、株価が高い時は購入口は少なくなりますし、低い時には購入口を多くなります。

株価は世界的にも毎年上昇しているので、資本主義の世界が続く限り時間をかけて積立をしていけば資産は増やせるだろうと僕は考えています。

負けない手法インデックス投資

つみたてNISAの商品はインデックス投資の商品が多くあります。

僕もこちらの商品を購入を続けており、この投資方法は堅実にお金を増やしたい方向けのスタイルになっています。

インデックス投資とは、市場の動きを表す指標と連動した動きを目指した投資信託への投資のことを言います。

指標は日本なら「日経平均株価(日経225)」・「TOPIX(東証株価指数)」、アメリカなら「ダウ平均株価」や「S&P500」が挙げられます。

インデックス投資の逆をアクティブ投資というのですが、これは個別に銘柄を選んで高いパフォーマンスを目指す投資のスタイルです。

投資をするには一見アクティブ投資の方がいいように思えますが、「アクティブファンドの大多数がインデックスに勝てない」という現実があります。

その確率は8割のアクティブ投資はインデックス投資には勝てないというデータもあります。

それほど投資というものは難しいものになっています。

さらにつみたてNISAのインデックスファンドは金融庁の検査をクリアした商品です。

20年という長期的なスパンで見れば、どの商品でもマイナスになる確率は極めて低いと見込まれた銘柄となっています。

なので、コツコツと指標のパフォーマンスを目指したインデックス投資に資金をつぎ込んだ方が僕はメンタル的にも続けやすいものになっているのではないかと感じています。

複利の力はものすごく大きい

貯金をしておくより、投資する方が資産を増やせる理由として「複利」が挙げられます。

複利とは、投資で得た利益をまた再投資して資産を大きくして運用していくことを言います。

例えば、100万円を投資して5%の利益が出たとします。

100万円の5%は5万円ですね。この5万円を元本の100万円に上乗せして運用します。

翌年も5%の利益が出ると仮定すると、

105万円の5%で52,500円が利益となります。

このように利益を再投資していくと、雪だるま方式でどんどん大きくなっていきます。

つみたてNISAのインデックス投資は利益を出さずに再投資してくれます。この形式は分配金がない形式です。

通常は利益を再投資するとここに約20%の税金が発生してしまいますので、資産を大きくしていくと考えるのであれば、分配金の出ない方法にする方が効率的だと思います。

これだけではイメージがわかないと思うので、ひとつ例を出してみましょう。

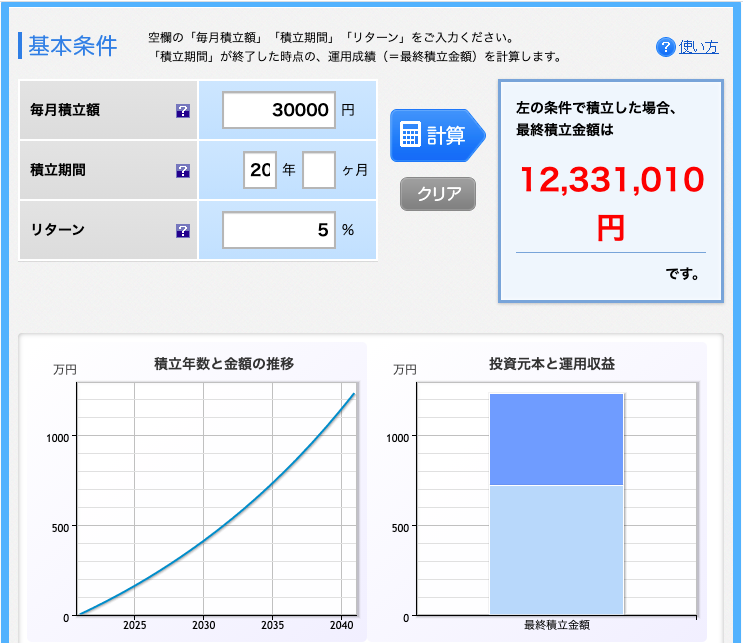

楽天証券では、積立かんたんシミュレーションという積立投資のシミュレーションを行うことができます。

月3万円を20年間、リターンを5%と仮定します。

インデックス投資のリターンは3〜7%が見込めるとされているので、5%は十分見込める数値だと思います。

その結果がこちら

12,331,010円になり、7,200,000円の元本に対し、5,131,010円が運用利益となります。

500万円が利益になるなんてすごいですよね。

このように時間を味方につければ、複利の力は凄まじいものになっていきます。

ほったらかし投資は忙しい現代の味方

つみたてNISAでは商品を選定すれば自動で定期的に購入してくれるようになります。

これが通称ほったらかし投資です。

買う商品と購入金額を決めておくだけ。

これだけで資産は増えていきます。

インデックス投資と並んで高配当株というものが人気です。

定期的に配当金が入ってくるのが魅力的ですが、高配当株は企業の株価分析に時間を費やす必要があります。

高配当株は配当金だけでなく、企業の株価も注意が必要です。

配当金があっても、株価自体が含み損になってしまうケースもあります。

それと株価の買値を定めておくなど、買う時期についても自分で値動きを把握して買う必要があります。

これらのことを考えると、常に気をつけていなければいけない高配当株よりも、現段階ではメンテナンスのそこまで必要としない積立投資の魅力は大きいですね。

精神的にずっと株価を気にしなくていいのは、僕には合っていると思います。

証券会社は楽天証券がオススメ

証券会社を選ぶ際にはネットの証券会社をオススメしています。

つみたてNISAは商品が検査されているので、悪徳商品というものはありませんが、窓口のある証券会社だとつみたてNISAの銘柄が極端に少ないです。

SBI証券や楽天証券であれば、150以上の商品を取り揃えておりますが、聞き馴染みのある店舗型の窓口のある証券会社であれば数種類しかないといったところもあります。

僕のオススメの証券会社は楽天証券です。

最初はSBI証券を使っていたのですが、楽天証券の方がメリットが大きいと感じたので移行しました。

楽天証券のメリットとして、

・楽天カードでクレジット払いができる

・SPUの倍率をあげることができる

この2点が挙げられます。

楽天証券では、投資積立をカード払いすることができます。

なので購入分のポイントを獲得することが可能です。

積立投資の額は、月50,000円分まで可能です。

なので、500円分ポイント獲得できますね。

さらにはSPUの倍率を上げることができます。

SPUとはスーパーポイントアッププログラムのことです。

楽天のサービスの利用に応じて楽天市場でのお買い物のポイント還元がアップしていきます。

僕はアマゾンと比較して楽天の方が安かったら買うようにしております。

楽天市場ではふるさと納税もあるので、結構ポイントが貯まりますよね。

まだまだ楽天経済圏と言えるほど使えてませんが、できる限りのことをして支出を削減していければと思います。

ちなみに楽天証券と楽天銀行を紐づければ銀行の金利を上げることができます。

金利は0.1%となって他の銀行の金利より高くなっていますね。

ちなみに一般的な金利は0.002%とすごく低いです。

ですので、楽天証券だけでなく、楽天銀行、楽天カードを用意してない方は合わせて用意するといいですね。

楽天銀行はこちら

楽天カードはこちら

実際の僕が運用している内訳を紹介

ここまで色々書いてきましたが、実際のところつみたてNISAをしたらどれだけお得になるの?って思う方が大半だと思います。

理論はわかったけど、実際の運用している人の成績は気になるところですよね。

ここからは実際に僕が運用した結果をご紹介していきます。

投資信託は100%株式で運用中

投資信託は株式や債券、金、不動産などいろいろあります。

そんな中で僕が投資に行っているのは全て株式で運用しております。

すべて株式で運用しているのでリスクは高い方だと思います。

債券やバランス型と言われる株式や債券、リート(不動産投資信託)をすべて含んだ商品もあるのですが、株式に集中していこうと思いました。

その理由として、

・20年という長期運用をすればリスクを軽減できるから

・債券などはマイナスリスクは低いがリターンの期待が薄いから

という2点です。

株式はリスクは高めですが、インデックス投資とドルコスト平均法により時間をかけていけばマイナスになるリスクは減らすことができます。

それと資本主義の世界が続く限り、世界経済は成長していくだろうと僕は考えているので、株式を選択しました。

ポートフォリオはこちら

続いてはポートフォリオです。

ポートフォリオとは、自分が持っている資産の比率のことです。

投資は分散することでリスクを減らすことができます。

いろんな商品を購入していくということですね。

なので、どの商品をどのくらいの割合で購入するかをあらかじめ考えておく必要があります。

僕が買っておる投資信託とその割合はこちら

・先進国株 8割

・新興国株 1割

・日本株 1割

以前は新興国と日本株の割合がもっとあったのですが、今はこの配分で落ち着いております。

すべてeMAXIS Slimシリーズの商品で積み立てしております。

こちらは信託報酬が安いので、たくさんの投資家から人気のある商品です。

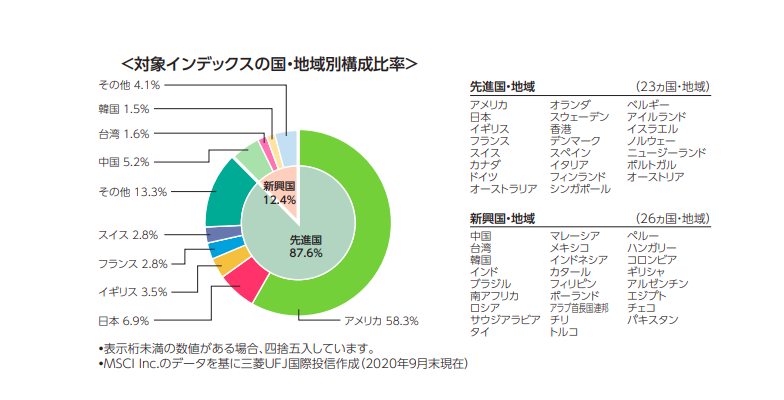

ちなみに先進国と新興国ですが、

・先進国 → アメリカや欧州をメインに構成

・新興国 → 中国やインド、ブラジルなどで構成

っとザックリと言ったらこんな感じです。

見てわかるように、先進国は安定した値動きでリスクも少ないです。

対して新興国は先進国より値動きも大きく、リスクも大きいですね。

リスク分散も兼ねて、先進国を多めにとって日本と新興国も購入しています。

僕のようなポートフォリオにしたいなら全世界株式を購入してもいいかと思います。

これ1本で全世界に投資できるので手取り早いと思います。

*三菱USJ国際投信株式会社から引用

*三菱USJ国際投信株式会社から引用

アメリカが半数以上ですが、他の国々にも分散しています。

これ1本を買っていくほうが管理は楽になります。

運用成績を公開!

さてポートフォリオを公開したので実際の運用成績はどうなのかをご紹介します。

ここ1年のグラフ化したものはこんな感じです。

大きく下落してその後は回復しているのが分かるかと思います。

運用成績は下記の通りです。

eMAXIS Slim 国内株式(TOPIX) +16.77%

eMAXIS Slim 先進国株式インデックス +28.15%

eMAXIS Slim 新興国株式インデックス +30.37%

合計 +25.56%

となっています。

元本の1/4の利益をあげている状態です。

僕は今年で4年目になります。

毎年4%のリターンを想定して運用しているので、現時点では想定以上の結果を出してくれています。

しかし、コロナショックもあったので大きく下がった時期もあります。

無事回復して利益を上げておりますが、コロナショックの時は30%は下がりました。

それまでは10%ほどの利益を上げていたので、20%近くの損失にはなりましたね。

ここ1年はコロナのおかげで今は利益を積み重ねられました。

これは株価の下がった時にしっかりと投資信託の口数を積み重ねることができたからです。

安い時に買っておけば購入口数をしっかり増やすことに繋がります。

ドルコスト均等法の手法は有効だと言えますね。

つみたてNISAなら世界が不況になっている方が将来的な資産を増やすことができます。(経済が再び戻ってくること前提ですが)

逆にちょっと元本割れしたからと言って売却していると利益を増やすことができません。

価格が下落しても戻ってくるのをひたすら待つことが重要ですね。

もしかしたら、自分が思っている以上のリターンを出すかもしれません。

これから始める人へ

この記事をみて「よし!つみたてNISAやってみるぞ!」っと思ってもらえるとすごく嬉しいです。

しつこいようですが、投資は「長期・積立・分散投資」

これがすごく重要です。

絶対と言えるほど、元本割れをする日がやってきます。

最初の方は全然お金は増えませんした。

初めの頃は期待したリターン通りにはなりません。

マイナスの期間も結構ありました。

それでも上がると信じて淡々と積み立てることを止めないことは常に心掛けています。

コロナのような不況はまた来ます。

そして株価は大きく下落するでしょう。

しかし、資本主義が続く限り僕はまた回復してさらに上がってくると信じています。

答え合わせは20年後になりますね。

リスクのあることは事前に備えておけば怖くありません。

逆にやらないリスクは今は大丈夫ですが、将来の自分に回すだけですよね。

今日から行動することが大切だと思います。

まずは証券会社を開設してチャレンジしてみてくださいね。